Saiba como calcular parcelas de financiamento de forma simples

A princípio, entender como calcular parcelas de financiamento é extremamente importante para quem deseja adquirir um imóvel. Isso serve principalmente para saber a quantia total a ser paga e se ela cabe dentro do planejamento financeiro.

A verdade é que alcançar o sonho da casa própria não é tão difícil quanto parece. Contudo, quando falamos sobre financiamento imobiliário, é necessário ter uma boa organização para garantir que os compromissos sejam honrados todos os meses.

Então, aprender a calcular as prestações do seu futuro imóvel certamente vai ajudar você a realizar um bom planejamento financeiro. Continue lendo o nosso artigo para ver tudo o que você precisa saber sobre o tema!

Por que é necessário entender como calcular parcelas de financiamento?

Saber como calcular parcelas de financiamento é muito importante, pois permite antever os valores de cada prestação para montar um bom planejamento financeiro na sua vida.

Além disso, ao menos simular o valor das parcelas de financiamento faz você ter uma boa noção sobre valores. Assim, você não cai em negociações consideradas abusivas, isto é, aquelas que cobram juros indevidos.

O que integra a parcela de um financiamento imobiliário?

Basicamente, agora que você já entendeu a importância de calcular as futuras parcelas antes de entrar em um financiamento, é preciso saber o que constitui o valor de uma prestação. A parcela de um financiamento se divide em quatro partes:

- amortização;

- juros;

- taxas de seguro;

- custos operacionais.

Amortizar um financiamento imobiliário significa reduzir o valor original da dívida, uma vez que o débito total é reduzido. Em outras palavras, isso quer dizer diminuir o saldo devedor adiantando as parcelas. Já os juros funcionam como uma espécie de “aluguel” que o banco cobra em cima da quantia emprestada para quitar o imóvel financiado.

A amortização e os juros são os principais componentes que constituem uma parcela, mas cada banco possui taxas operacionais e um seguro próprios, para oferecer mais segurança tanto ao credor quanto ao devedor.

Calcular parcelas financiamento: entendendo as formas de pagamento

Para calcular parcelas de financiamento, é preciso considerar uma série de variáveis. Primeiro, saiba que existem duas modalidades de pagamento: o Sistema de Amortização Constante (SAC) e a Tabela Price. A seguir, vamos explicar sobre cada uma para calcular amortização de financiamento.

Sistema de Amortização Constante (SAC)

O Sistema de Amortização Constante, ou apenas SAC, é o mais usado atualmente no mercado imobiliário. Nele, apesar de começarem altas, as parcelas vão diminuindo no decorrer dos meses.

Tabela Price

Já na Tabela Price, por sua vez, as parcelas do financiamento são iguais, isto é, têm valor fixo da primeira até a última. Dessa forma, as prestações normalmente são mais baixas em relação ao Sistema de Amortização Constante no começo. No entanto, elas nunca diminuem.

Cálculo das parcelas do financiamento imobiliário

Vamos calcular parcelas de financiamento utilizando o Sistema de Amortização Constante. Nele, as prestações são decrescentes, pois os juros sempre são calculados em cima do saldo devedor restante, que todo mês é reduzido.

Por exemplo, digamos que uma pessoa financie um imóvel de R$ 500 mil com o “banco X”, para pagar em 360 prestações, com juros de 0,58% ao mês. Assim, o valor da amortização será de R$ 1.388,88 (R$ 500 mil dividido por 360 meses).

Agora, é necessário somar os juros. Para isso, basta multiplicar o valor total pelos juros mensais (R$ 500 mil x 0,58% = 290.000). Depois, some os valores e dividir pelo total de meses (500.000 + 290.000 / 360 = 2.194,44).

Assim, podemos dizer que a parcela inicial do financiamento será de aproximadamente R$ 2.194,44. No entanto, devemos lembrar que, no Sistema de Amortização Constante, os juros decaem sobre o saldo devedor.

Portanto, é necessário deduzir dos R$ 500.000 os R$ 1.388,88 amortizados e refazer as contas em cima do novo saldo devedor para as próximas parcelas. Além disso, é preciso incluir as taxas de seguro, que normalmente giram em torno de R$ 50,00, e os custos operacionais, caso haja.

É possível conseguir juros mais baixos em financiamentos imobiliários?

Existem algumas formas de conseguir juros mais baixos em financiamentos de imóveis. A primeira delas é ser um bom pagador, isto é, não ter nenhuma dívida no nome ou algum tipo de negativação nos últimos 12 meses.

As instituições financeiras calculam os juros em relação ao risco de inadimplência. Dessa forma, quanto mais certeza elas tiverem de que as parcelas serão devidamente pagas, menores serão as taxas. O mesmo vale para o valor da entrada: quanto maior for o valor, menor será a taxa, uma vez que o “risco” de a pessoa não honrar com as prestações mensais é menor.

Por fim, a última dica é fazer uma boa pesquisa de mercado. Se você deseja juros mais baixos no financiamento da sua futura casa, é fundamental pesquisar sobre as condições oferecidas pelos principais bancos do país.

Conheça o ZAP Imóveis!

Agora que você já sabe como calcular parcelas de financiamento, mesmo sem um simulador de parcelas de financiamento, que tal utilizar uma plataforma especialista e líder de mercado em compra e venda de imóveis no Brasil?

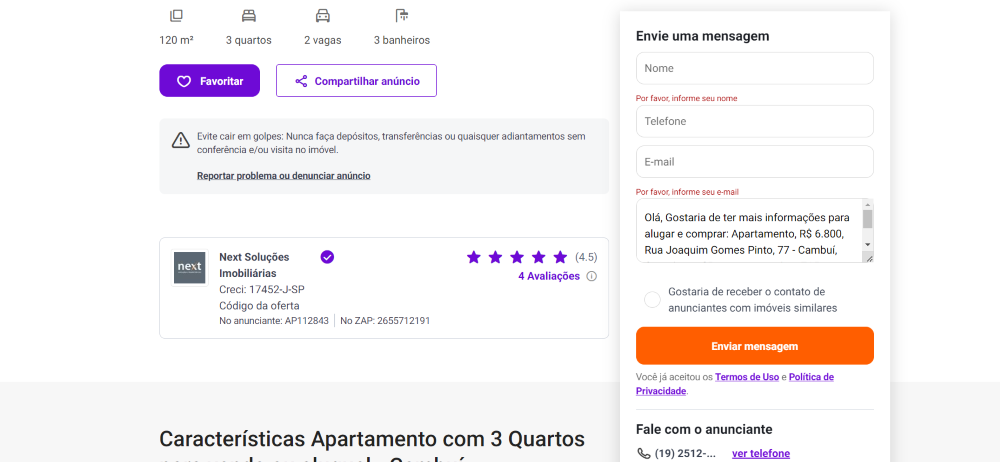

No ZAP Imóveis, você encontra uma variedade de casas comuns, em loteamentos ou condomínios fechados, além de excelentes apartamentos. Acesse o nosso site e encontre o melhor imóvel para você!

Encontre o seu imóvel aqui

Veja também: